En los últimos años, los bancos han sido los grandes ganadores de la economía argentina. Con cambios de gobierno, con recesión, con mayor o menor inflación, con políticas económica más o menos restrictivas, los bancos siempre fueron un gran negocio.

En 2016, recaudaron 74.560 millones de pesos (BCRA). La gran mayoría de ese dinero se originó en la especulación financiera, con la compra de deuda del Estado, pero también provino en gran parte de los hogares a través de créditos para el consumo, tarjetas de crédito, créditos personales y el cobro de servicios, aranceles y comisiones por cada pequeño movimiento.

Una pequeña cuenta permite darle dimensión al alcance que tienen los bancos en nuestra vida diaria: en Argentina hay actualmente 36,7 millones de tarjetas de crédito. Una comisión por el mantenimiento de la tarjeta más barata tiene un costo mínimo de 40 pesos mensuales. Sólo con ese ‘servicio’, se generan ingresos cada mes de más de 900 millones mensuales si todos cobraran el costo más bajo, algo que no sucede.

Esa misma cuenta se puede repetir con las más de 5 millones de cuentas corrientes y las 42,8 millones de cajas de ahorro que hay en el país, casi una por persona, que cobran pequeñas comisiones por el uso de algunos cajeros o la reposición de una tarjeta. Son miles de millones de pesos anuales que salen de los hogares hacia los bancos.

Esto no siempre fue así. Un cambio abrupto se produjo hace 40 años, en plena dictadura cívico militar, que le dio forma a este modelo y no pudo ser cambiado a pesar de los intentos que se realizaron durante los más de 30 años de democracia.

"Esto es un cambio de estructura de las instituciones financieras argentinas, una pequeña revolución que va mucho más lejos de lo que la gente ve. Los vamos a cambiar a todos y a cambiar la mentalidad, que es lo importante”.

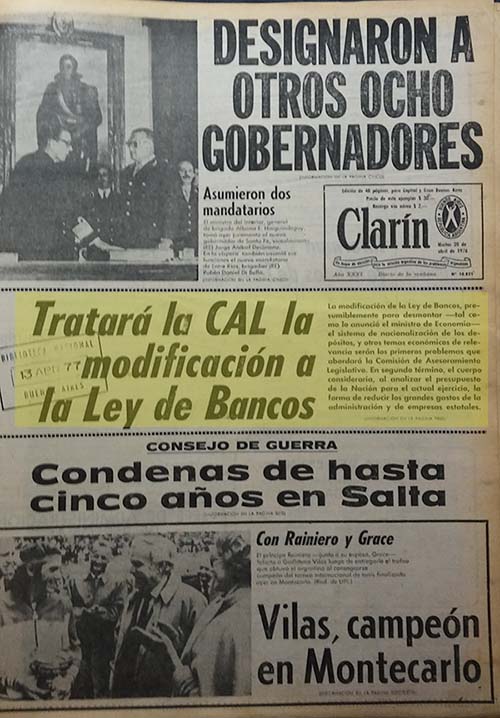

Así definió en 1977 el entonces ministro de Economía de la dictadura, José Alfredo Martínez de Hoz, a su proyecto de ley de Entidades Financieras ante los militares de la Comisión de Asesoramiento Legislativo, el congreso de facto creado para la sanción de leyes durante el quiebre constitucional.

La audiencia en la CAL a la que concurrió el ministro fue uno de los últimos pasos que dio el proyecto. Luego llegaría el decreto en el Boletín Oficial con la firma de Martínez de Hoz estampada debajo de la del dictador Jorge Rafael Videla. En el calor del verano de 1977, ese proyecto ideado por banqueros, militares y funcionarios civiles se convirtió en la ley 21.526, una de las 417 normas de la dictadura que aún hoy siguen vigentes.

Con 40 años de historia, la ley no perdió actualidad y continúa regulando nuestra economía.

El sistema bancario: De nacional a extranjero, de productivo a financiero

“La ley de entidades de la dictadura desreguló (liberalizó) el sistema financiero argentino, abriéndolo al mundo. Esto resultó en una extranjerización no solo de la propiedad de los bancos sino, y sobre todo, de su comportamiento”, asegura el economista Alan Cibils, coordinador del área de economía política en la Universidad Nacional de General Sarmiento, y detalla los tres ejes que caracterizan nuestro actual sistema financiero: “1) Los crédito para individuos pasaron a dominar la cartera de créditos en detrimento de crédito a sectores productivos. Son créditos más cortos, más caros y más fáciles de administrar y evaluar; 2) el creciente cobro de aranceles por todo, incluso tarjetas de crédito, como forma de obtener mayores ingresos; y 3) timba financiera: inversiones en activos financieros también como forma de aumentar ingresos”.

En ese sentido, analiza el cambio que vivió el sector en estos 40 años: “Las ganancias de los bancos pasaron de ser producto de la intermediación financiera, tomar depósitos y otorgar créditos, como en la banca tradicional, a ser producto de crédito para el consumo, aranceles y comisiones, e inversiones financieras”.

Esa fue uno de los principales efectos de la “revolución” impulsada por Martínez de Hoz. Otro efecto fue lo que Bruno Napóli, docente, ensayista e investigador en historia reciente, llama una “economía financierizada”.

“Nos dejó un sistema con un poder enorme en los bancos, y con un poder enorme en el mercado de capitales. Nos dejó una economía que hoy solo puede conseguir liquidez y dinero a través de los bancos”, señala. “Todas nuestras operaciones, si pedimos un crédito, un préstamo, si queremos cobrar nuestro sueldo, si queremos viajar con la Sube, todo pasa por un banco. Esa es la herencia que dejó un sistema que se fue fortaleciendo en democracia y que en los últimos 15 años ganó más dinero que nunca en 200 años de historia económica de la Argentina”, explica.

La letra de Martínez de Hoz

La ley de Entidades Financieras fue sancionada por el Poder Ejecutivo de facto el 14 de febrero de 1977 y comenzó a ser aplicada en junio de ese mismo año como eje central de una reforma financiera que incluyó además la descentralización de los depósitos y a liberalización de las tasas de interés.

En ese contexto, la ley provocó cambios muy significativos a corto plazo y otros a lo largo de las cuatro décadas de vigencia. En lo inmediato, a través del artículo 21 desreguló completamente la actividad permitiendo a los bancos comerciales realizar “todas las operaciones que no le sean expresamente prohibidas” por la ley o por el Banco Central.

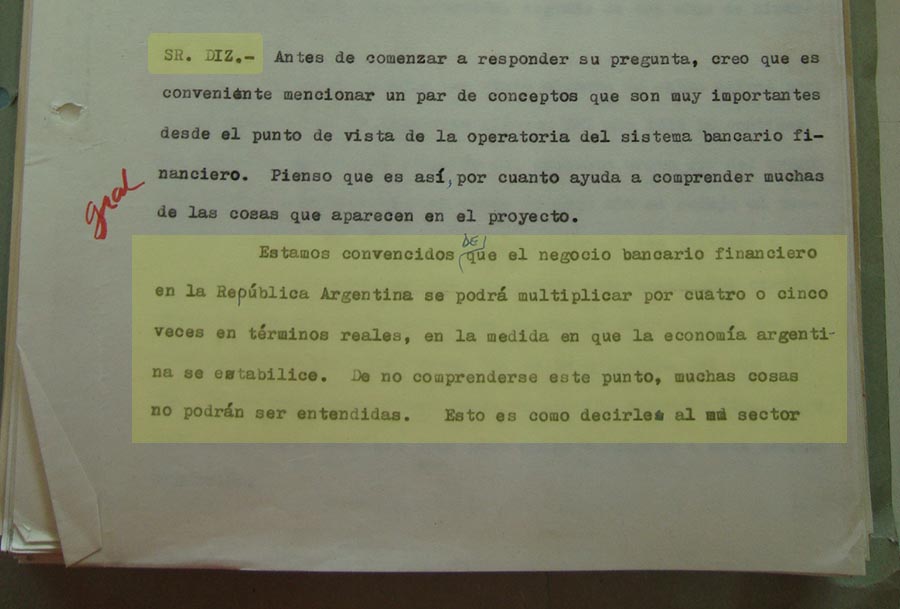

El propio titular del Banco Central en los primeros años de la dictadura, Adolfo Diz, se entusiasmó por este artículo y explicó a los miembros de la CAL que trataban de “establecer para los bancos comerciales las máximas libertades operativas posibles, con el objetivo de que sean las instituciones fundamentales entre las distintas clases de entidades, otorgándoles libertad y la consecuente responsabilidad para que puedan hacer de todo, que sean una especie de meta o meca para que las otras entidades traten de convertirse en bancos”.

El propio titular del Banco Central en los primeros años de la dictadura, Adolfo Diz, se entusiasmó por este artículo y explicó a los miembros de la CAL que trataban de “establecer para los bancos comerciales las máximas libertades operativas posibles, con el objetivo de que sean las instituciones fundamentales entre las distintas clases de entidades, otorgándoles libertad y la consecuente responsabilidad para que puedan hacer de todo, que sean una especie de meta o meca para que las otras entidades traten de convertirse en bancos”.

Al desregular la actividad, la banca privada se liberó de toda obligación que establecía legislación anterior y salió en busca de lo que no estuviera explícitamente prohibido y, dentro de eso, lo más rentable.

En su artículo 56, la ley creó también un régimen de garantía total de los depósitos que tomaran los bancos privados, con lo que el Estado se hizo cargo del respaldo en caso de quiebra. Este artículo había sido un reclamo de lo banca privada, que aducía que estaba en inferioridad de condiciones con los bancos públicos y los extranjeros. Pero la quiebra en apenas un año y medio de 19 entidades financieras evidenció el negocio privado y obligó el cambio del artículo en 1979.

“Liberamos las tasas y garantizamos el 100% (…) hemos visto cómo dentro del sistema han crecido ciertos bancos gracias a la garantía del Estado. Esto hay que tomarlo en un doble sentido: en principio, el Estado no puede favorecer un negocio particular para que crezca a costillas de una garantía del Estado. En segundo término, hemos estado, sin quererlo, garantizando la irresponsabilidad (…)”, se quejaba Martínez de Hoz ante la CAL. Luego reconocería en sus libros que hubo un sector de los bancos que “no tuvo la madurez necesaria para usar de la libertad con responsabilidad”.

“Liberamos las tasas y garantizamos el 100% (…) hemos visto cómo dentro del sistema han crecido ciertos bancos gracias a la garantía del Estado. Esto hay que tomarlo en un doble sentido: en principio, el Estado no puede favorecer un negocio particular para que crezca a costillas de una garantía del Estado. En segundo término, hemos estado, sin quererlo, garantizando la irresponsabilidad (…)”, se quejaba Martínez de Hoz ante la CAL. Luego reconocería en sus libros que hubo un sector de los bancos que “no tuvo la madurez necesaria para usar de la libertad con responsabilidad”.

Durante ese año y medio el negocio de los bancos creció a pasos agigantados sin riesgo alguno. “Si uno lo cuenta pareciera mentira. Si formabas un banco con un grupo de amigos, tomabas depósitos de la gente a tasas altísimas porque tenías la taza liberada, podías llenarte de dinero en dos o tres años. Quebrabas ese banco y ¿quién pagaba todo? El Estado. Era un negocio enorme crear un banco”, señala Napoli sobre esos primeros dos años de la aplicación de la ley.

El tercer eje destacado fue el que afectó directamente a las Cajas de Crédito: se le prohibió captar depósitos a la vista y, como indicaba Diz ante la CAL, se les propuso que si quería mantener este derecho, que involucraba la mayoría de sus ingresos, se podían convertir en bancos comerciales cooperativos.

Este proceso llevó a la desaparición de todo el segmento del sistema financiero que ocupaban las cooperativas, justamente el más arraigado en las pequeñas localidades del interior, donde los bancos privados no encuentran su rentabilidad. En ese primer año, 273 cajas de crédito optaron por transformarse y se llegó a la cifra de 85 bancos cooperativos. De esos 85 bancos hoy sólo queda uno, el Banco Credicoop. Las Cajas de crédito que no se transformaron, también cerraron en los años siguientes y sólo subsiste una, Cuenca Coperativa Limitada, en Villa Linch.

Cuando la ley entró en vigencia, en junio de 1977, había en argentina 725 instituciones financieras, esto incluía un centenar de bancos privados y públicos y más de 600 entidades no bancarias, como cooperativas de crédito y compañías financieras. Hoy, esa cifra se redujo en un 89 por ciento: tan sólo 78 entidades financieras permanecen funcionando, 63 son bancos.

Este fue uno de los síntomas a largo plazo de la reforma: el sistema financiero se concentró y 10 bancos, en su mayoría extranjeros, controlan actualmente alrededor del 70 por ciento del mercado privado. Los bancos públicos pasaron de 34 a tan sólo 13. Concentración, extranjerización y privatización. Una verdadera revolución.

Ganadores y perdedores

Los bancos comerciales nucleados en la Asociación de Bancos de la Argentina (ADEBA) fueron los más demostrativos a la hora de celebrar la ley de Entidades Financieras. No es para menos: la ley compartía las ideas principales que ellos habían impulsado del proyecto impulsado y les cedió un nivel de poder y negocios que nunca habían tenido.

En una solicitada publicada el primer aniversario del golpe, titulada Un año después…, la banca privada reiteró su adhesión “a los principios de moralización, reconstrucción y recuperación de los valores nacionales” de la dictadura, y además destacó los cambios estructurales impulsados por Martínez de Hoz en el sistema financiero. Señalaron allí que la descentralización de los depósitos y la ley de entidades financieras “van construyendo el marco jurídico que hará posible e impulsará una gran transformación de nuestro sistema financiero que podrá así contribuir decisivamente al futuro progreso económico”.

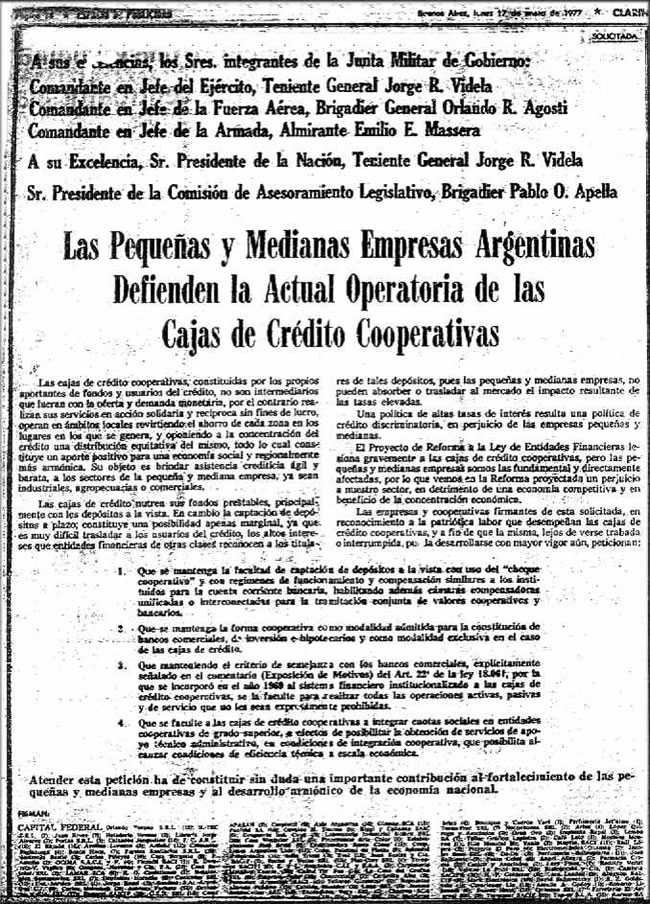

Las cooperativas, por su parte, tras una pelea de un año contra el texto que impulsaba Martínez de Hoz, consideraron que el resultado fue una victoria a medias: lograron evitar con mucha presión pública sobre la dictadura y la CAL (incluida una solicitada de hasta de 30 páginas en los diarios- el intento de eliminar las cajas de crédito cooperativas, pero la ley les quitó la posibilidad de operar con depósitos a la vista y muchas eligieron constituirse en bancos cooperativos para subsistir.

La embajada de los Estados Unidos también celebró, pero con cautela, según los registros en los cables diplomáticos enviados a la secretaría de Estado filtrados por Wikileaks. El 17 de febrero, Maxwell Chaplin, encargado de negocios de la embajada, informó sobre la sanción de la ley. Allí mencionó los principales artículos de la norma pero se centró en algunas restricciones a los capitales extranjeros. “La reacción inicial a la ley de la comunidad bancaria extranjera fue cautelosa o defensiva. Mientras el Banco Central y el Poder Ejecutivo tienen una discreción considerable y pueden implementar la ley de manera liberal, el espíritu general de la ley parece haber sido diseñado para hacer difícil la inversión extranjera en el sector bancario”, comentó. Y responsabilizó a la Asociación de Bancos de la Argentina de estas decisiones: “ADEBA, la asociación local de bancos, se escandalizó con el borrador original de la ley y evidentemente persuadió a la CAL para adoptar una definición más restrictiva de un banco extranjero que en la ley de inversiones extranjeras”, agregó.

La ley y la reforma

La ley de entidades financieras fue una pata, la principal, para borrar la política económica de los gobiernos anteriores. En ese sentido, la reforma financiera de 1977 significó un giro de 180 grados: en línea con los cambios que promovían Estados Unidos y Europa, el plan de Martínez de Hoz buscó cortar la industrialización por sustitución de importaciones y, con una serie de medidas y leyes, puso fin a la nacionalización de los depósitos por parte del Banco Central, a las tasas de interés controladas y desreguló el sector financiero. Provocó, lo que resume Eduardo Basualdo en el libro "El Banco de la Nación Argentina y la Dictadura", que “la economía real quedara subordinada al sector financiero”.

La reforma del sistema financiero argentino se llevó adelante durante 1977 a través de dos leyes que entraron en vigencia juntas en junio de ese año. La ley 21.495 de descentralización de los depósitos devolvió los depósitos a los bancos que hasta ese momento eran tomados a cuenta del Banco Central y los autorizó a captar ese dinero por su cuenta. La otra ley es la ley de entidades financieras.

“El objetivo de Martínez de Hoz apenas asume y sanciona la descentralización de depósitos es desfinanciar al Banco Central, es decir lo obliga a pedir deuda para mantener reservas y darle más poder a los bancos. Le sacó el dinero al Central, se lo devolvió a los bancos y los bancos qué hacen con el dinero: lo mejor que saben hacer, que es a especulación financiera. La ley de entidades financieras complementa la ley de descentralización de depósitos. Como los bancos vuelven a tener dinero, les hicieron una ley que los liberara de cualquier regulación. La tan mentada y tan poco científica metáfora de la mano invisible que regula el mercado”, explica Nápoli.

Estas dos normas se complementaron con la liberalización de las tasas de interés, antes controladas por el Banco Central, la ley de inversiones Extranjeras y con la posibilidad de las empresas de obtener créditos en el exterior.

“Si se triplica la cantidad de bancos y todos te ofrecen tasas altísimas, entonces vos en vez de invertir en una fábrica, en un evento productivo, vas al banco, lo pones a plazo y a los tres meses vas a sacar el doble o el triple. Ese fue el objetivo. Destruir la industria y beneficiar el capital financiero. Ese fue el objetivo principal, dar un poder ilimitado a los bancos, que aún lo conservan”, agrega el coautor del libro La Dictadura del capital financiero.

Los cambios no afectaron su espíritu

“La ley de entidades financieras tuvo muchísimas reformas durante el alfonsinismo, menemismo, De la Rúa no recuerdo cuántas reformas le hizo y el kirchnerismo le hizo muchas, pero se puede considerar que aún es una ley de la dictadura con el espíritu de la dictadura. Por un evento muy simple: el sector financiero, el capital financiero, sigue concentrado”, analiza Napoli.

El proyecto original tuvo 190 reformas a través de leyes, decretos, resoluciones administrativas y observaciones del Banco Central. Apenas dos años después de su sanción, en 1979, la propia dictadura modificó el artículo 56, que le daba una garantía total a los depósitos de los bancos. Este sistema fue reemplazado por un régimen de garantía “optativo y oneroso”. Luego le siguieron otras dos reformas, en 1982 y 1983.

Con la vuelta de la democracia, fue el menemismo el que más se interesó por reformar la ley y, con un par de retoques, profundizó su espíritu liberal. En 1992 se eliminó el sistema de garantía de los depósitos y en 1995 se privatizó. En 1994, a través de un decreto, Carlos Menem eliminó los requisitos adicionales para el ingreso de las entidades de capital extranjero, que a partir de entonces tuvieron igualdad de tratamiento que las entidades nacionales.

A pesar de la gran cantidad de modificaciones, el corazón de esa norma sigue siendo el que planificó Martínez de Hoz. Hubo, sin embargo, varios proyectos para derogarla y sancionar una nueva desde la vuelta de la democracia, pero ninguno logró consenso para avanzar.

El más conocido fue el del diputado Carlos Heller, titular del Banco Credicoop, quien presentó cuatro proyectos desde 2010. De origen cooperativista, la derogación de la ley de entidades financieras fue una prioridad para Heller, quien impulsa una ley de Servicios Financieros para el desarrollo económico en el que se declare la actividad financiera como un servicio público, se regulen las operaciones que pueden realizar y las tasas de intereses, se proteja al usuario y se dirija el crédito hacia los sectores productivos. Al cumplirse 40 años de la ley de de Martínez de Hoz, el diputado presentará una nueva versión del texto.

La gestación de una ley que duraría 40 años

La ley de Entidades Financieras fue sancionada el 14 de febrero de 1977 pero el proceso había comenzado casi un año antes, días después del golpe de Estado. El 2 de abril de 1976, Martínez de Hoz anunció su programa económico en cadena nacional que incluía cambios en el sector.

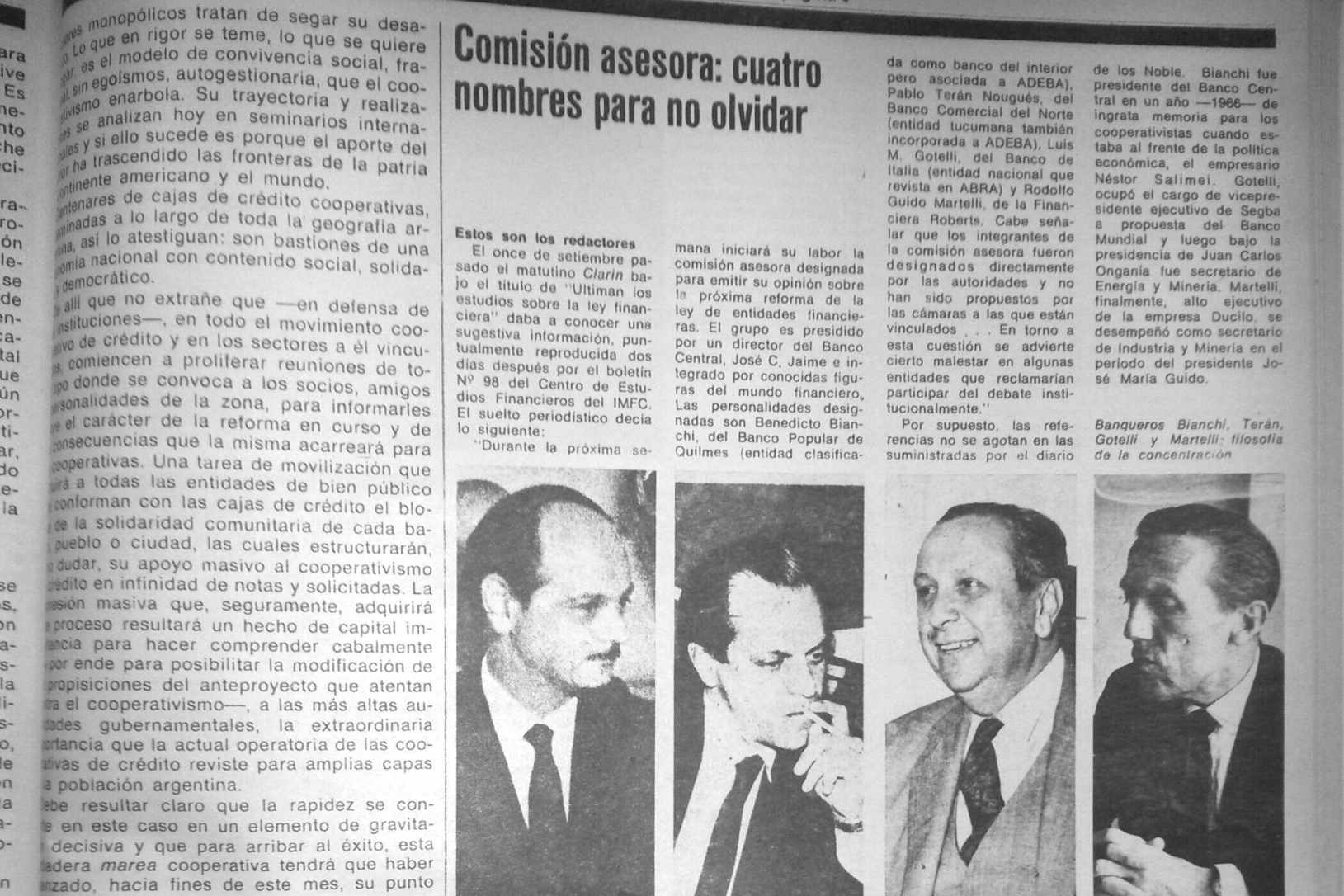

Unos meses después, los técnicos del Banco Central redactaron el primer borrador del proyecto y se creó una Comisión Asesora Honorífica para que lo analizara y diera su opinión sobre ese texto.

La comisión estaba presidida por el entonces vicepresidente segundo del Banco Central, José Carlos Jaime, e integrada por representantes de las tres fuerzas y cuatro banqueros con antecedentes en las dictaduras anteriores: Benedicto Bianchi, Luis María Gotelli, Pablo Terán Nogues y Rodolfo Guido Martelli.

La comisión estaba presidida por el entonces vicepresidente segundo del Banco Central, José Carlos Jaime, e integrada por representantes de las tres fuerzas y cuatro banqueros con antecedentes en las dictaduras anteriores: Benedicto Bianchi, Luis María Gotelli, Pablo Terán Nogues y Rodolfo Guido Martelli.

A pesar del secreto sobre el texto, la ley ya había generado polémica. Apenas se conoció que el régimen impulsaba una reforma, los diferentes sectores involucrados comenzaron a enviar propuestas y proyectos, pedidos de reuniones y solicitadas para intentar influir en la comisión y en los funcionarios.

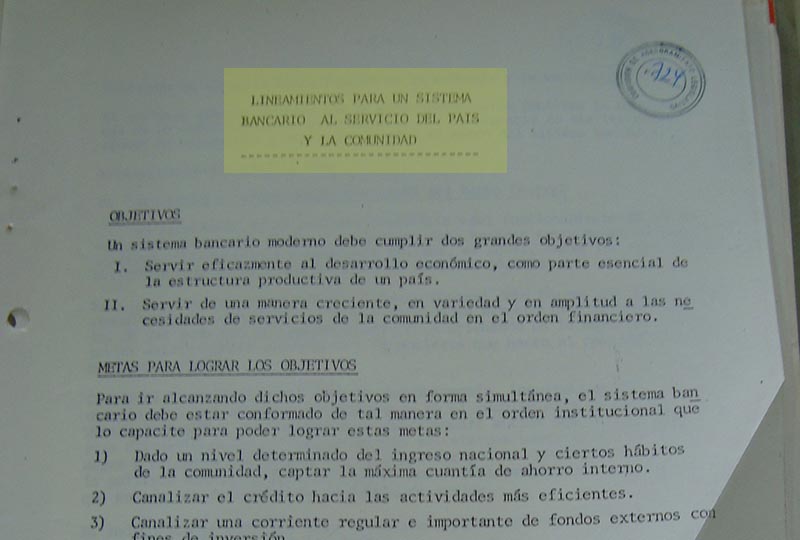

Los primeros en acercar su propuesta fueron los bancos privados. La Asociación de Bancos de la Argentina (ADEBA) envió su proyecto titulado “Lineamientos para un sistema bancario al servicio del país y la comunidad” en el que se pre anunciaban los principales puntos de lo que luego sería la ley: límites a la banca extranjera, tasas de interés libres, más amplitud de acción para los bancos y que el Estado garantizara los depósitos. Todo eso se cumplió. También proponía la exclusión de las cooperativas de crédito.

Quienes más ruido hicieron fueron las cooperativas. Al enterarse del intento de prohibir su funcionamiento como Cajas de Crédito comenzaron una campaña sistemática de cartas y solicitadas en los medios. También enviaron su propio proyecto a través del Instituto Movilizador de Fondos Cooperativos.

Algunas de estas reuniones quedaron registradas en la CAL. Allí le plantearon su descontento con los ejes de la ley y señalaron que “en el anteproyecto ha prevalecido un criterio sectorial, tratando de beneficiar a la banca, en detrimento de las cooperativa”, y que era “sugestivo que dos meses antes de constituirse la comisión asesora en el BCRA, ADEBA publicó un proyecto de ley que contiene la mayoría de las modificaciones que propicia el anteproyecto oficial”.

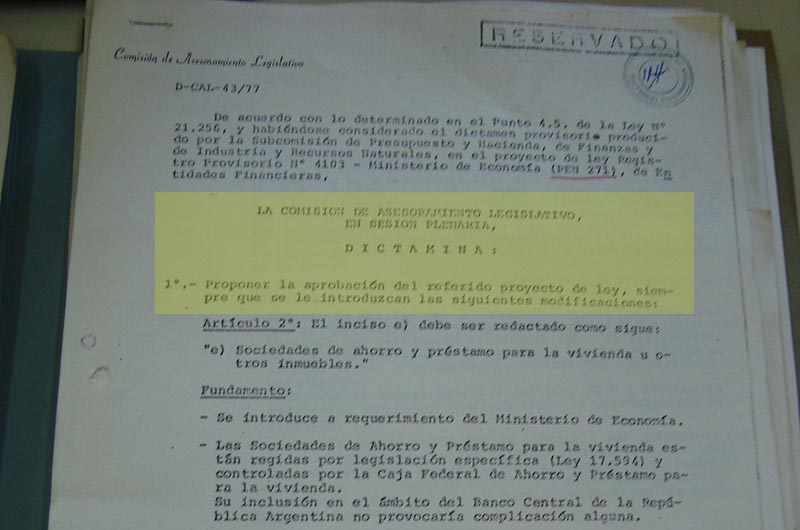

La presión funcionó: cuando el 28 de diciembre de 1976 el texto fue enviado a la CAL, el general José Villareal, secretario de Presidencia, incluyó un pedido de Videla sobre los puntos más conflictivos. “El excelentísimo señor presidente desea contar con el asesoramiento de ese organismos, especialmente en lo relacionado con: 1 - Requisitos para calificar una entidad financiera como local de capital extranjero. 2 - Sociedades de crédito para consumo. 3 - Operaciones de las cajas de crédito con depósitos a la vista, letras de cambio cooperativas y sistema de compensación”. Eran los temas que más ruido habían generado y que más dudas provocaban dentro del Ejército, que miraba con desconfianza a los banqueros y funcionarios civiles más liberales.

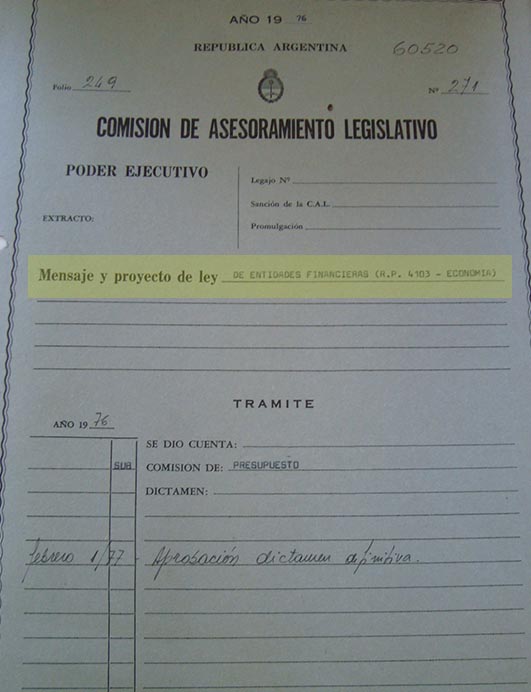

El proyecto, conocido dentro de la CAL como PEN 271, fue declarado como de “significativa trascendencia” y, tras un mes de reuniones y entrevistas con funcionarios, el plenario de la CAL propuso al Ejecutivo que se aprobara con algunas modificaciones y el agregado de dos artículos que retrotraían la prohibición a las cajas de crédito y les permitían transformarse en bancos cooperativos.

Finalmente, el 21 de febrero salió publicado en el Boletín Oficial con la fecha del 14 de febrero. Además del articulado de la ley, la publicación fue acompañada por un texto donde el ministro de Economía explicó los motivos del proyecto: “Establecer un adecuado marco para el desenvolvimiento de un sistema financiero apto, solvente y competitivo”, y “las modificaciones que se introdujeron tienden a lograr un texto amplio y flexible que, sin caer en excesivas reglamentaciones”.

Finalmente, el 21 de febrero salió publicado en el Boletín Oficial con la fecha del 14 de febrero. Además del articulado de la ley, la publicación fue acompañada por un texto donde el ministro de Economía explicó los motivos del proyecto: “Establecer un adecuado marco para el desenvolvimiento de un sistema financiero apto, solvente y competitivo”, y “las modificaciones que se introdujeron tienden a lograr un texto amplio y flexible que, sin caer en excesivas reglamentaciones”.

El 1º de junio siguiente, la ley entraría en vigencia hasta el día de hoy.